6. Impuestos

IRPF: Compensar pérdidas con ganancias

Hacer la declaración de la renta para pagar impuestos no es uno de los mejores momentos del año, pero en PigMio te mostramos varios trucos para pagar menos impuestos y completamente legales 🙂

¿Has tenido algunas pérdidas en tus inversiones?

Uno de los mejores trucos, llamado más bonito “ventaja fiscal”, es poder compensar pérdidas con otras ganancias. Nos podemos ahorros muchos impuestos por ello. 💰💰

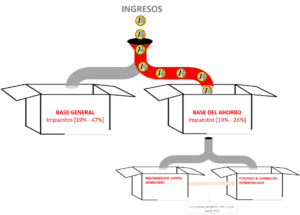

El resultado de tus ahorros e inversiones como hemos aprendido forma parte de la Base Imponible del Ahorro y pagaremos impuestos en base a las ganancias que hemos tenido.

La ventaja fiscal consiste en incluir también las pérdidas con el objetivo de reducir la base imponible 👍

La base imponible consta de “ganancias – pérdidas”, y el resultado final será la base para calcular impuestos

Hay que registrar las pérdidas para poder compensar ganancias y así pagar menos impuestos.

Un simple ejemplo: si hemos ganado con un fondo de inversión 2.000€ y en otro hemos perdido 1.500€, nuestros ingresos de cara Haciendo son solo 500€ 🙂 . A esta cantidad le aplicarán los impuestos (19% – 21% – 23% – 26%).

Imagínate lo que estamos pagando de más si nos olvidamos de registrar las pérdidas.

Es tal el ahorro de impuestos, que muchas veces aunque nos duele es mejor reconocer una pérdida y vender el fondo de inversión, las acciones o el piso.

¿Dónde podemos aplicar las pérdidas?

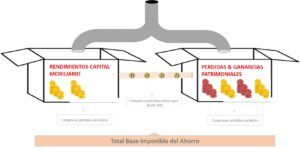

Como hemos visto la declaración de la renta se divide entre diferentes cajas. Dentro de la base del ahorro tenemos dos cajitas “rendimientos de capital mobiliario” y “ganancias y pérdidas patrimoniales por ventas”.

Dentro de una caja podremos compensar pérdidas sin ningún tipo de límites, todo lo que hemos perdido podrá compensar con todo lo que hemos ganado 🙂

Las pérdidas por fondos de inversión, venta de acciones o venta de un piso pueden compensarse al 100% por ganancias de estas mismas inversiones.

Y cuando tengamos más pérdidas que ganancias, el resto de pérdidas podrán seguir compensando en la otra caja pero con ciertos límites 🙂 🙂

Límites para compensar pérdidas

Muy importante saber donde existen límites. Hemos dicho que dentro de una misma caja no existe ningún tipo de límite, pero ¿Qué sucede cuanto tenemos más pérdidas que ganancias? 🤔

Aunque tengamos más pérdidas que ganancias, estas pérdidas pueden compensarse con los ingresos que tengamos en la otra “caja”.

Las pérdidas de fondos de inversión, acciones o ventas de un piso podrán ser compensadas: con los intereses de las cuentas corrientes y depósitos, y dividendos de acciones, pero con cierto límite.

Podremos compensar un 25% de pérdidas de una caja a otra y viceversa

Si después de compensar pérdidas dentro de una caja, y después de compensar el 25% de pérdidas en la otra caja, aun nos sobran pérdidas. Podremos guardarlas para aplicarlas el próximo año (no se pierde, se guardan para compensar ganancias de la próxima declaración).

Guardarnos pérdidas para los próximos años

Si finalmente nos sobran pérdidas después de aplicar todas las compensaciones sobre las ganancias, podremos guardarlas para la próxima declaración y tener este colchón 🙂

Todas las pérdidas que tengamos las podremos usar, si no este año, podrá ser durante los siguientes 4 años.

Primero compensar pérdidas entre una misma caja, después compensar entre cajas con un límite de un 25%, y si finalmente seguimos teniendo más pérdidas que ganancias lo guardamos para los siguientes 4 años

Tenemos que recordarlo, ya que podemos ahorrarnos muchísimos impuestos y Hacienda no va a tener la iniciativa de recordárnoslo.

Si hemos sufrido pérdidas, por lo menos podremos compensarla vía menos impuestos.